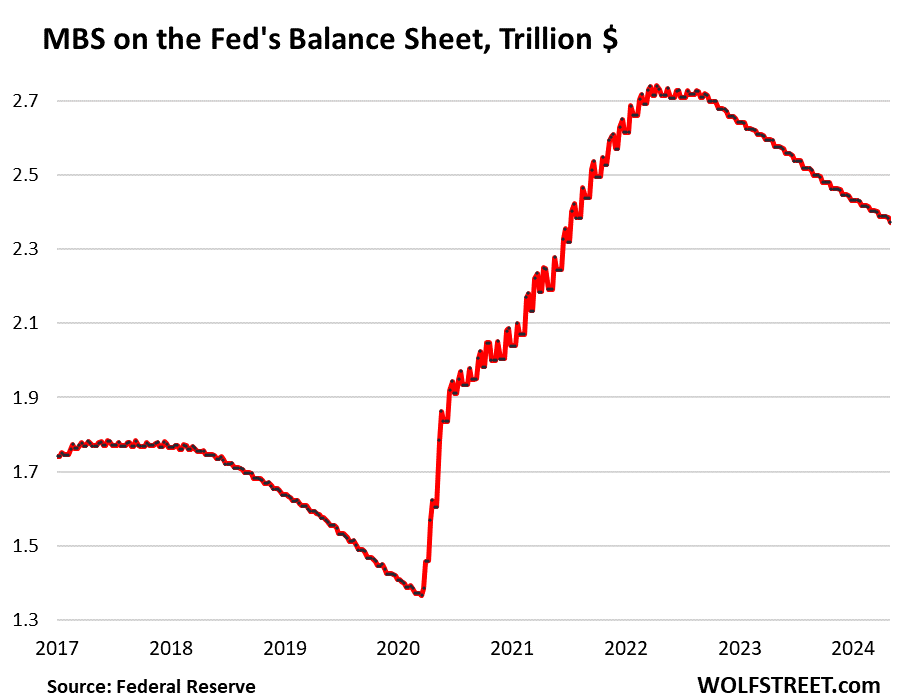

Количественное ужесточение привело к удалению 38% казначейских облигаций и 27% казначейских облигаций, обеспеченных ипотекой, которые были добавлены QE во время пандемии.

Написано Вольфом Рихтером для WOLF STREET.

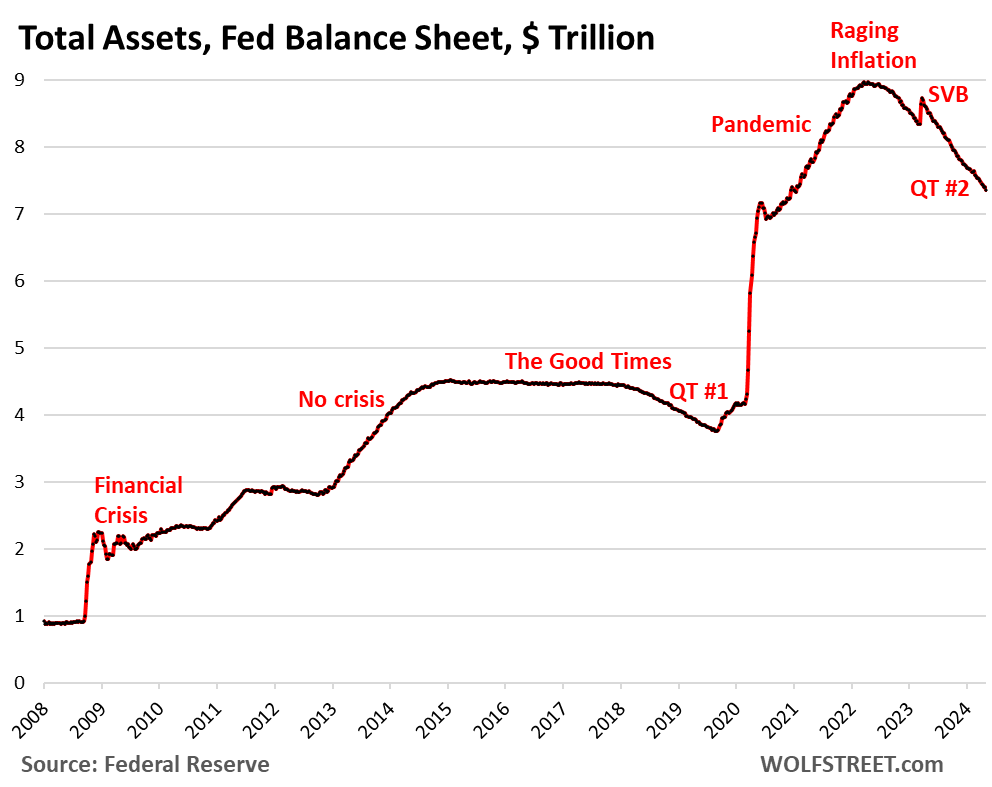

Согласно сегодняшнему еженедельному балансу ФРС, совокупные активы на балансе ФРС упали на $77 млрд в апреле до $7,36 трлн, что является самым низким уровнем с декабря 2020 года. С момента окончания количественного смягчения в апреле 2022 года ФРС потеряла 1,60 триллиона долларов.

После нескольких месяцев разговоров об этом ФРС теперь официально уточнила, когда, как и в какой степени она замедлит интервал QT. Они стараются максимально сократить баланс, ничего не раздувая, и сделают это легко, вот в чем надежда.

- Начинается в июне

- Максимальный отток казначейства был снижен до $25 млрд с $60 млрд.

- Потолок второго тура для MBS остается неизменным и составляет 35 миллиардов долларов.

- Если у Мохаммеда бен Салмана закончатся деньги быстрее, чем 35 миллиардов долларов в месяц, излишки будут заменены ценными бумагами Казначейства, а не Мухаммедом бин Салманом.

- Мохаммед бен Салман по сути исчезнет с баланса в «долгосрочной перспективе».

Qt по категориям.

Казначейские обязательства: — $57 млрд в апреле — $1,25 трлн с пика июня 2022 года до $4,52 трлн, самого низкого уровня с октября 2020 года.

В настоящее время ФРС выбросила 38% из $3,27 трлн казначейских облигаций, которые она добавила в ходе своей программы количественного смягчения в связи с пандемией.

Казначейские облигации (от 2 до 10 лет) и казначейские облигации (20- и 30-летние ценные бумаги) «переворачивают» баланс в середине месяца и в конце месяца, когда срок их погашения и ФРС получает лицо уплаченная стоимость. Максимальный размер пролонгации составляет 60 миллиардов долларов в месяц, и эта сумма была примерно уменьшена за вычетом защиты от инфляции, которую ФРС получает от казначейских ценных бумаг с защитой от инфляции (TIPS), которая добавляется к основной сумме TIPS.

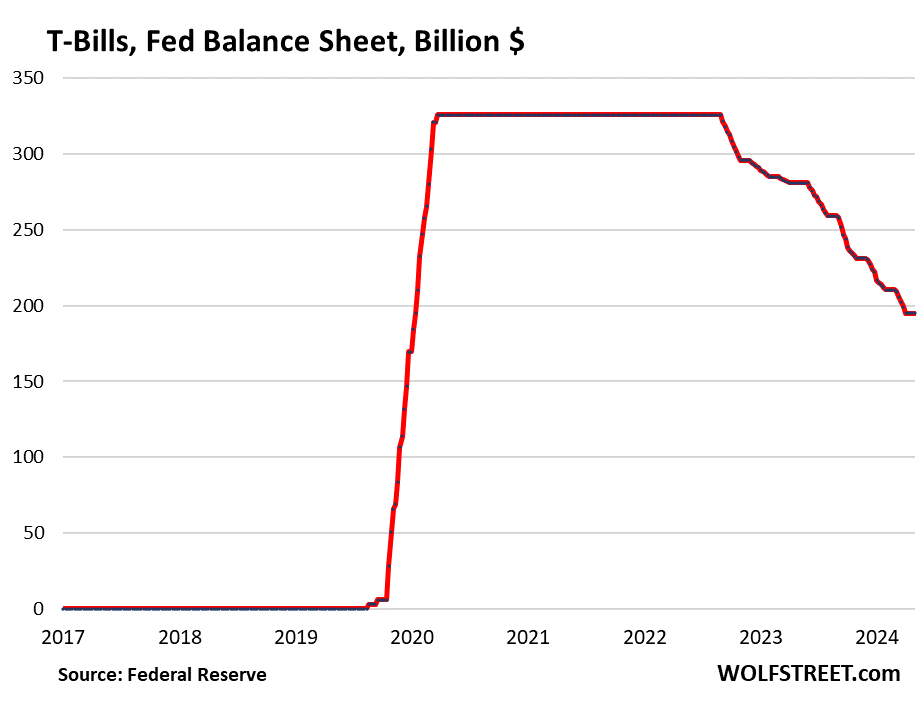

Казначейские обязательства. Без изменений в апреле и составил $195 млрд. Эти ценные бумаги сроком до одного года включены в $4,52 трлн казначейских ценных бумаг на балансе Федеральной резервной системы. Но они играют особую роль в QT.

ФРС разрешает их выпуск (не замену при наступлении срока погашения) только в том случае, если срок погашения достаточных долгосрочных казначейских облигаций не достигает месячного лимита в 60 миллиардов долларов. Это позволило ФРС ежемесячно избавляться от казначейских облигаций на сумму около 60 миллиардов долларов.

С марта 2020 года и до увеличения периода QT ФРС держала казначейские векселя на сумму 326 миллиардов долларов, которые она постоянно заменяла по мере их погашения (сплошная линия на графике ниже).

Более медленный интервал QT начинается в июне. Вы будете следовать тому же принципу с казначейскими векселями. Но первым месяцем, когда ассигнования казначейства упадут ниже нового предела в 25 миллиардов долларов, станет сентябрь 2025 года (17 миллиардов долларов). Таким образом, казначейские векселя на балансе останутся неизменными на уровне 195 миллиардов долларов до тех пор, даже когда появятся ценные бумаги и облигации:

Ценные бумаги с ипотечным покрытием (MBS): — $16 млрд в апреле — $368 млрд с пика до $2,37 трлн, самого низкого уровня с июля 2021 года. ФРС списала 27% ипотечных кредитов, которые она добавила во время пандемического количественного смягчения.

MBS снимаются с баланса в основном за счет сквозных выплат основной суммы долга, которые владельцы получают при погашении ипотеки (продаются заложенные дома, рефинансируются ипотечные кредиты) и при осуществлении платежей по ипотеке.

Но продажи существующих домов упали, рефинансирование ипотечных кредитов рухнуло, поэтому было выплачено меньше ипотечных кредитов, выплаты транзитного капитала держателям ипотечных облигаций, таким как ФРС, значительно упали, а MBS выбыли из баланса. Гораздо меньше, чем предел в 35 миллиардов долларов.

Под QT медленнее Начиная с июня, лимит MBS останется на уровне $35 млрд. Когда рынок жилья выйдет из заморозки и объем продаж поднимется до более нормального уровня, доходность по ипотечным кредитам увеличится, поэтому основные выплаты держателям ипотечных облигаций увеличатся, пролонгации ипотечных облигаций увеличатся по сравнению с текущими уровнями, и кривая на графике увеличится. ниже будет круче.

Если сквозные капитальные выплаты превысят 35 миллиардов долларов (а во время пандемического жилищного бума они за несколько месяцев превысили 110 миллиардов долларов), излишек будет заменен казначейскими ценными бумагами, а не казначейскими облигациями с ипотечным покрытием, поскольку ФРС хочет поэтапно отказаться от казначейских облигаций с ипотечным покрытием. . на его балансе.

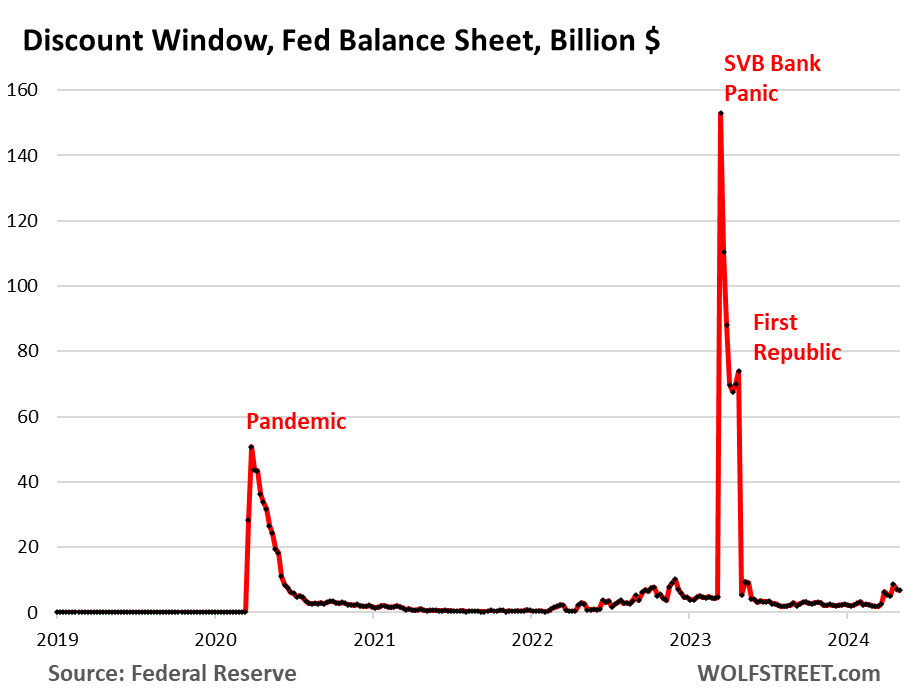

Средства банковской ликвидности.

Окно скидок: + $1,3 млрд в апреле до $6,8 млрд. Во время банковской паники в марте 2023 года кредиты ненадолго выросли до 153 миллиардов долларов.

Дисконтное окно — это классическое предложение ликвидности ФРС банкам. В настоящее время ФРС взимает с банков 5,5% процентных ставок по этим кредитам – одну из пяти процентных ставок – и требует залога рыночной стоимости, что является дорогостоящими деньгами для банков, а заимствование в дисконтном окне связано с стигмой, поэтому банки не делают этого. это. Они используют эту возможность только в случае необходимости, хотя ФРС призывает их использовать эту возможность более регулярно.

Программа срочного банковского финансирования (BTFP): — $6,4 млрд в апреле до $124 млрд.

Созданный в панические выходные в марте 2023 года после краха SVB, BTFP имел фатальный недостаток: его цена зависела от рыночной цены. Когда в ноябре 2023 года началась мания снижения процентных ставок, рыночные ставки упали, даже несмотря на то, что ФРС сохраняла процентные ставки стабильными, включая 5,4%, которые она платит банкам по резервам. Некоторые более мелкие банки затем использовали BTFP для получения арбитражной прибыли, занимая у BTFP по более низкой рыночной ставке, а затем оставляя деньги на своем резервном счете в ФРС, чтобы заработать 5,4%. Этот арбитраж привел к тому, что баланс BTFP вырос до 168 миллиардов долларов.

Разочарованная тем, что BTFP используется не по назначению для получения прибыли, ФРС в январе закрыла арбитражную возможность, изменив ставку. Это также позволило истечь BTFP 11 марта. Кредиты, полученные до 11 марта, еще можно реализовать в течение года. К 11 марта 2025 года BTFP будет равен нулю.

Баланс после 12 месяцев замедления QT.

В мае ФРС намерена избавиться от еще $75 млрд активов, что сократит баланс примерно до $7,28 трлн. В июне начинается замедление интервала QT. После первых 12 месяцев более медленного QT к концу мая 2025 года совокупные активы могут снизиться на следующие суммы:

- Если основные выплаты MBS продолжатся на уровне $15 млрд в месяц, а не ускорятся, к концу мая 2025 года он уберет $180 млрд.

- Вычитание 25 миллиардов долларов из казначейства приведет к удалению 300 миллиардов долларов к концу мая 2025 года.

- BTFP достигнет нуля к марту 2025 года, собрав 124 миллиарда долларов.

- Неизрасходованные премии составляют $2,2 млрд в месяц или $26 млрд за 12 месяцев.

- Итого: минус 630 миллиардов долларов к концу мая 2025 года.

Таким образом, без ускорения внедрения MBS баланс снизится примерно до $6,63 трлн к концу мая 2025 года.

Нравится читать WOLF STREET и хотите его поддержать? Вы можете пожертвовать. Я это очень ценю. Нажмите на кружку с пивом и холодным чаем, чтобы узнать, как:

Хотели бы вы получать уведомление по электронной почте, когда WOLF STREET опубликует новую статью? Зарегистрируйтесь здесь.

«Наркоман поп-культуры. Поклонник телевидения. Ниндзя алкоголика. Абсолютный фанат пива. Профессиональный знаток твиттера».

More Stories

Что снижение ставок ФРС означает для рынка жилья: NPR

Ожидается, что ФРС снизит процентные ставки впервые за четыре года: текущие обновления

Генеральный директор Starbucks North America Майкл Конвей уходит в отставку, проработав на этой должности всего шесть месяцев.